Start-ups et financement : faire le bon choix !

Le financement est une étape incontournable au démarrage et au développement d’une start-up, mais également une étape complexe. La difficulté réside dans la nécessité de convaincre des partenaires de réaliser un investissement potentiellement risqué.

Beaucoup d’entrepreneurs ignorent les nombreuses et différentes options qui s’offrent à eux.

Nous vous proposons un tour d’horizon des principales sources de financement existantes pour vous aider à trouver la solution la plus adaptée à votre besoin.

Qu’est-ce qu’une start-up ?

Littéralement, une start-up est une entreprise qui démarre. Elle combine trois notions associées : la jeunesse, un concept innovant et unique, un fort potentiel de croissance et de rentabilité rapide.

Avant de rechercher une source de financement, une start-up, comme toute entreprise, doit être immatriculée et opter pour un statut juridique. Vouée à un développement rapide, le choix de ce statut sera très certainement amené à changer en peu de temps.

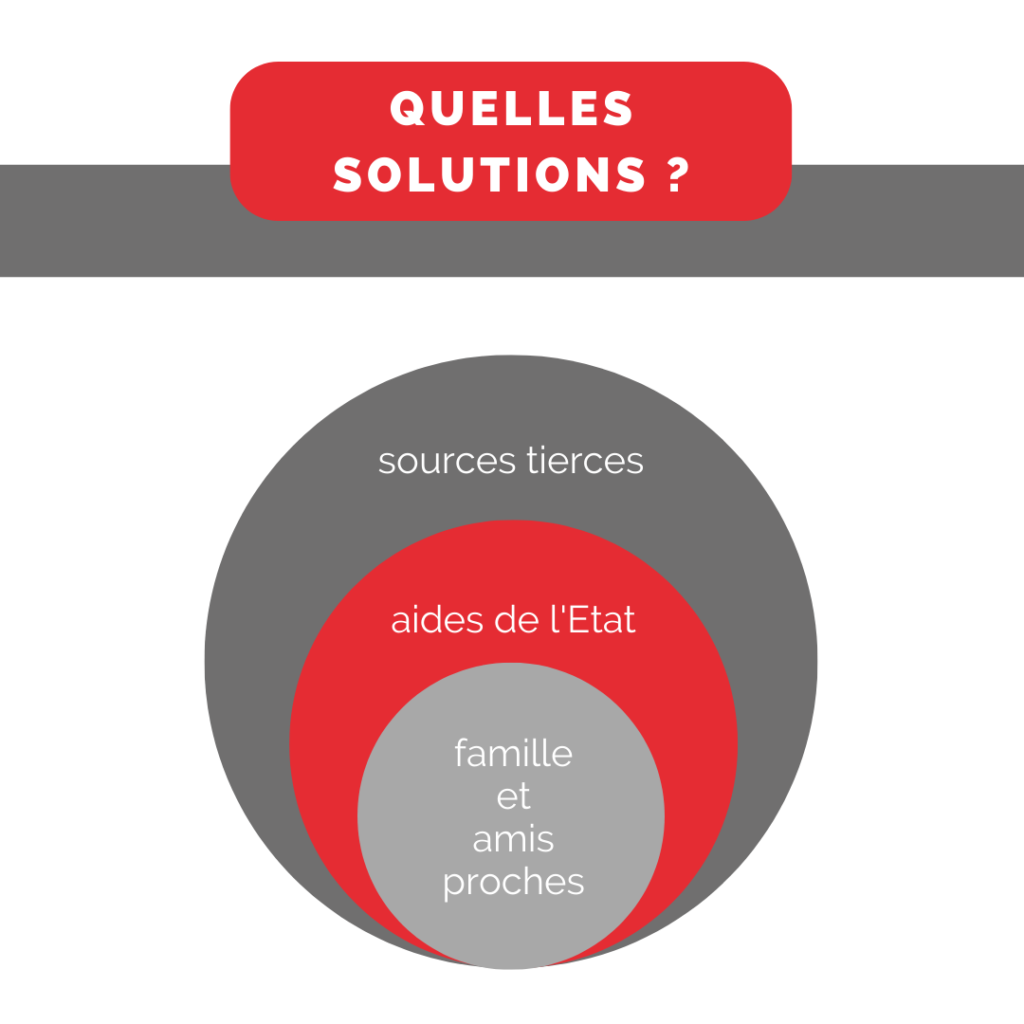

Quelles solutions de financement existent ?

Les sources de financement peuvent être répertoriées en trois cercles de contributeurs :

- Le cercle des sources proches

- Le cercle des aides de l’Etat

- Le cercle des sources tierces

Le cercle proche

L’autofinancement

Il s’agit du patrimoine propre du créateur, investi dans l’entreprise. Ce patrimoine peut prendre la forme d’une somme d’argent ou d’un apport en nature comme des biens matériels et immatériels.

La love money

Il s’agit de l’argent donné par les proches de la sphère familiale ou amicale du créateur. Ce mode de financement peut prendre différentes formes : un don, un prêt avec ou sans intérêts, une participation au capital social. Il est important d’être attentif aux conséquences que cette forme d’apport peut avoir sur le fonctionnement décisionnel futur de l’entreprise.

Les proches doivent être informés de la possibilité de ne jamais revoir leur argent en cas d’échec du projet entrepreneurial. Rédiger un écrit afin d’éviter tout litige est une bonne pratique.

Les aides de l’Etat

BPIfrance

La Banque Publique d’Investissement est un organisme français de financement et de développement des entreprises. Il propose aux jeunes entrepreneurs des programmes d’aide à l’innovation en collaboration avec la French Tech (label officiel des entreprises nouvelles de l’écosystème numérique français).

Les principales aides proposées par Bpifrance pour les start-ups sont :

- Le concours d’innovation i-LAB : un concours national d’aide à la création d’entreprises de technologies innovantes. Jusqu’à 60 % des dépenses éligibles (dans la limite de 600 K€) peuvent être financées sous forme de subventions.

- La bourse French Tech : une solution d’accompagnement réservée aux projets nécessitant une phase de maturation et de validation technique et économique. Cette aide peut aller jusqu’à 30 000 €.

- Le prêt d’amorçage : un moyen de renforcer la trésorerie de l’entreprise afin de créer les conditions favorables à une levée de fonds.

- Le prêt d’amorçage investissement : un accompagnement au développement et à la croissance qui est réservé aux entreprises qui viennent de réussir une levée de fonds.

- L’avance innovation : une aide dédiée aux besoins de travaux de recherche industrielle et commerciale avant le lancement des entreprises.

- Le programme d’accélération Ubi I/O : un programme en partenariat avec Business France (l’agence publique chargée du développement international des entreprises françaises) permettant d’emmener chaque année des start-ups françaises dans la Silicon Valley, référence mondiale des NTIC (Nouvelles Technologies de l’Information et de la Communication).

L’aide Acre

Il s’agit d’une aide à la création ou à la reprise d’une entreprise prenant la forme d’une exonération partielle des charges sociales de début activité ainsi qu’un accompagnement de l’entrepreneur pendant les premières années.

L’aide ARE

Il s’agit de l’Aide au Retour à l’Emploi, qui permet à un demandeur d’emploi voulant créer une start-up, de bénéficier soit d’un maintien de ses allocations chômage, soit d’un capital, à hauteur de 45 % des droits acquis.

Les prêts d’honneur

En cas d’un apport trop faible pour bénéficier d’un emprunt bancaire, il est possible de faire la demande de ces prêts sans intérêts ni garanties et dont l’engagement de remboursement se fait « sur l’honneur ». Ces prêts sont à taux zéro, d’un montant allant de 1 000 € à 80 000 €.

Il existe le prêt d’honneur de plateformes initiatiques locales ou celui du réseau Entreprendre.

Les dispositifs régionaux de soutien aux jeunes entreprises

La mise en place du Pass création en est un exemple récent. Ce dernier permet de soutenir les entreprises créées ou reprises depuis 1er janvier 2020 et généralement exclues des dispositifs Covid-19 (500 € financés par la Région et 500 € par l’intercommunalité).

Les aides fiscales et sociales

Ce type d’aide se traduit par des crédits d’impôts ou autres dispositifs favorables.

Il existe :

- Le Crédit Impôt Recherche (CIR) dédié aux entreprises, de toute taille et de tout secteur, engageant des dépenses R&D.

- Le Crédit Impôt Innovation (CII), une mesure fiscale réservée aux PME leur permettant de bénéficier d’un crédit d’impôt de 20 % des dépenses nécessaires à la conception de prototypes.

- Le dispositif fiscal Jeune Entreprise Innovante (JEI), défini à l’article 44-sexies-0 A du Code général des Impôts, qui confère à une start-up en début d’activité des avantages fiscaux et sociaux très intéressants.

Les sources externes

Attention ! Ces modes de financement exigent souvent des contreparties plus onéreuses que celles issues des cercles proches.

Le crowdfunding

Il s’agit du financement participatif. L’objectif du créateur est d’exposer son projet sur une plateforme en ligne puis de laisser les visiteurs le financer en l’échange de contreparties qu’il a définies (avantages en nature, actions, prêts, etc.).

Ce financement repose sur une communication forte qui se doit d’être convaincante et séduisante. L’idéal est de privilégier une plateforme connue pour obtenir plus de visibilité. Il existe notamment KissKissBankBank et Ulule comme plateformes françaises et Indiegogo et Kickstarter comme plateformes internationales.

Le prêt bancaire

Il s’agit d’un prêt concédé par une banque ou par un établissement de crédit. Un tel prêt repose sur un Business Plan solide exposant le projet et permettant de convaincre la banque. Il est à noter qu’un apport minimum de capitaux ainsi que des garanties sont souvent exigés. Ces prêts n’étant pas à taux 0, il est nécessaire de tenir compte des intérêts et délais de remboursement.

La levée de fonds

Il s’agit de convaincre des investisseurs privés (un fonds d’investissement en général) persuadés du potentiel du projet, d’y prendre part en échange de participation au capital. Cela se traduit par la vente de titres de sociétés.

On distingue deux types d’investisseurs privés :

- Les business angels, souvent un cadre d’entreprise ou un ancien entrepreneur ayant l’expérience de la vie entrepreneuriale et dont l’objectif est de dégager une plus-value substantielle.

- Le VC (venture-capital ou capital-risque), investisseurs restant au capital de l’entreprise entre 3 et 7 ans en moyenne et se rémunérant essentiellement par la plus-value qu’ils réalisent au moment de la cession de leurs titres.

Les pépinières d’entreprise

Appelées aussi incubateurs, les pépinières sont des lieux dans lesquels les petites entreprises bénéficient d’un accès à des équipements les aidant dans leur lancement puis leur croissance. Ces pépinières peuvent être publiques, privées, gérées par des investisseurs, des écoles ou encore par des entreprises.

Les concours de start-ups

Il s’agit d’événements de rencontre et de gain de visibilité pour les investisseurs dont les lauréats remportent une aide financière. Les principaux concours existants sont le Concours National de la Création d’Entreprise, le Start-up Contest et le Concours Total Edhec Entreprendre.